Investir com segurança é um dos passos mais importantes para quem busca estabilidade financeira. Entre as opções de renda fixa mais populares no Brasil estão o Tesouro Direto e o CDB (Certificado de Depósito Bancário). Ambos são considerados seguros, mas apresentam características distintas que podem influenciar diretamente na sua decisão de investimento.

1. O que é o Tesouro Direto?

O Tesouro Direto é um programa do Governo Federal que permite o investimento direto em títulos públicos, com baixo risco e acessibilidade. Ele funciona como um empréstimo ao governo, que devolve o valor com juros em uma data futura.

Existem três modalidades principais:

- Tesouro Selic: indicado para reserva de emergência. Ele acompanha a taxa básica de juros (Selic), tem baixa volatilidade e alta liquidez. Ideal para quem precisa de acesso rápido ao dinheiro.

- Tesouro Prefixado: possui uma taxa de rentabilidade fixa definida no momento da compra. É interessante quando se espera estabilidade ou queda nos juros.

- Tesouro IPCA+: oferece proteção contra a inflação. Ele rende o IPCA (índice que mede a inflação oficial) mais uma taxa fixa, garantindo ganho real. Indicado para metas de longo prazo.

2. O que é o CDB?

O CDB é emitido por bancos e funciona como um empréstimo feito pelo investidor à instituição financeira. Em troca, o banco devolve o dinheiro com juros em uma data acordada.

Os tipos de CDB incluem:

- Prefixado: o investidor já sabe exatamente quanto vai receber no vencimento.

- Pós-fixado: atrelado ao CDI, que geralmente acompanha a Selic. A rentabilidade varia ao longo do tempo.

- Híbrido: combina uma taxa fixa com a variação do IPCA, semelhante ao Tesouro IPCA+.

Além disso, os CDBs são protegidos pelo FGC (Fundo Garantidor de Créditos), que cobre até R$ 250 mil por CPF e instituição, oferecendo uma camada de segurança adicional, especialmente para aplicações em bancos menores.

3. Tesouro Direto vs. CDB: Comparação direta

Quando colocamos lado a lado, as diferenças ficam mais claras:

- Risco: o Tesouro Direto é garantido pelo Governo Federal, o que o torna extremamente seguro. Já o CDB tem risco um pouco maior, pois depende da saúde financeira do banco emissor, embora conte com a cobertura do FGC até R$ 250 mil.

- Liquidez: o Tesouro Selic oferece liquidez diária (D+1), o que é ideal para emergências. Os CDBs, por outro lado, podem ter liquidez diária ou não, dependendo do contrato.

- Rentabilidade: em geral, CDBs de bancos médios ou digitais oferecem rentabilidade maior que os títulos do Tesouro, como 110% a 120% do CDI. No entanto, para proteção contra inflação, o Tesouro IPCA+ tende a ser mais vantajoso a longo prazo.

- Tributação: ambos seguem a tabela regressiva do Imposto de Renda, variando de 22,5% (até 180 dias) a 15% (acima de 720 dias).

4. Tesouro Selic: Segurança e liquidez para emergências

Este é o título mais indicado para quem deseja manter o dinheiro seguro e disponível. Com liquidez diária e pouca variação, é ideal para compor a reserva de emergência.

- Rentabilidade: acompanha a taxa Selic, atualmente em torno de 10,50% ao ano (maio/2025).

- Liquidez: D+1, com possibilidade de resgate rápido.

- Risco: mínimo, pois é garantido pelo governo.

- Tributação: IR regressivo, iniciando em 22,5%.

5. Tesouro IPCA+: proteção contra a inflação

Para quem quer preservar o poder de compra ao longo do tempo, o Tesouro IPCA+ é uma excelente alternativa. Ele é muito utilizado por quem pensa em aposentadoria, educação dos filhos ou metas acima de 5 anos.

- Rentabilidade: IPCA + taxa fixa (exemplo: IPCA + 5,50%).

- Liquidez: D+1, mas sujeito a marcação a mercado — pode haver perdas se o título for vendido antes do vencimento.

- Risco: muito baixo.

- Ideal para: metas de longo prazo e proteção contra a inflação.

6. CDBs: rentabilidade variável e oportunidades maiores

Os CDBs são uma excelente alternativa para quem deseja mais retorno e aceita comprometer parte da liquidez. Quando emitidos por bancos menores, podem render bem acima dos títulos do Tesouro.

- Rentabilidade: pode chegar a 120% do CDI em instituições digitais.

- Liquidez: depende do contrato. Alguns têm liquidez diária; outros, apenas no vencimento.

- Risco: médio, mas mitigado pelo FGC.

- Ideal para: quem busca diversificação e ganhos maiores.

7. Qual escolher?

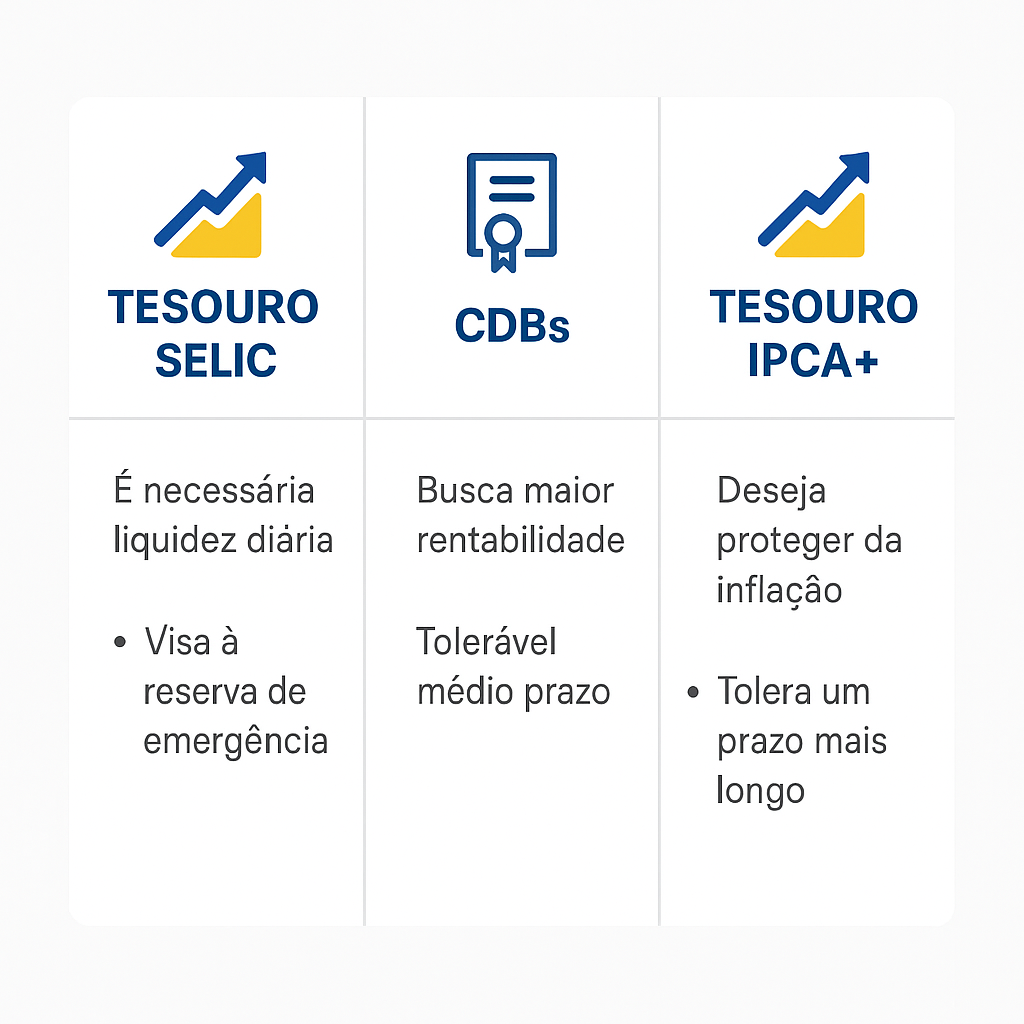

A escolha entre Tesouro Direto e CDB depende dos seus objetivos, tolerância ao risco e necessidade de liquidez. Veja abaixo um guia rápido:

- Tesouro Selic: ideal para quem busca liquidez diária com máxima segurança.

- Tesouro IPCA+: indicado para quem deseja retorno acima da inflação no longo prazo.

- CDB prefixado ou pós-fixado: interessante para quem deseja rentabilidade maior e pode esperar até o vencimento.

Lembre-se de que você não precisa escolher apenas um. Diversificar entre essas opções pode equilibrar segurança, liquidez e rentabilidade no seu portfólio.

Leia mais sobre investimentos aqui

Conclusão

Tanto o Tesouro Direto quanto os CDBs oferecem caminhos seguros e acessíveis para quem quer ver o dinheiro render sem se expor a grandes riscos. A chave está em entender seu perfil e aplicar com estratégia. Ao combinar diferentes produtos, você constrói uma base sólida que respeita seus objetivos e protege seu patrimônio.

dall.conecta